Betriebliche Altersversorgung statt vermögenswirksam sparen - Ob sich das tatsächlich lohnt?

Aus der Werbung von Versicherungen und Strukturvertrieben:

Die Werbeaussage:

Ein geniales Modell. Wer vermögenswirksame Leistungen in eine Betriebsrente steckt, steigert die Sparrate um 100 %.

Werbe-Beispiel:Steuerklasse I, KiSt, keine Kinder, Monatsbeitrag 100,00 €

| VL-Sparen | mit bAV - Pensionskasse | Vorteil | |

| Monatl. Bruttolohn | 2.300,00 € | 2.300,00 € | |

| VL | + 40,00 € | + 40,00 € | |

| Beitrag in eine Pensionskasse statt VL + zusätzliche Entgeltumwandlung | - 90,00 € | ||

| Steuer-/SV-Brutto* | 2.340,00 € | 2.250,00 € | |

| Steuer und Soli* | 409,71 € | 380,03 € | 29,68 € |

| Sozialausgaben* | 517,14 € | 497,26 € | 19,88 € |

| Abzug VL | - 40,00 € | 40,00 € | |

| Ausgezahlter Nettolohn | 1.373,15 € | 1.372,71 € | 89,56 € |

| Bei einem Betrag von 90,00 € beträgt der Eigenanteil 0,44 € | |||

Ende Werbeaussage

Anmerkung von B. Steiner: * andauernde, lfd. Änderungen in der Gesetzgebung und Beitragshöhe führen zusätzlich zu den individuellen Gegebenheiten des Sparers / Arbeitnehmers dazu, dass eine vernünftige, zutreffende Aussage bzw. genaue Berechnung für die Zukunft nicht gemacht werden kann. Die o.a. Berechnung basiert auf der Annahme, dass der Arbeitnehmer ein Bruttoeinkommen innerhalb der BBG (Beitragsbemessungsgrenzen zur gesetzlichen Sozialversicherung) hat.

Jeder Arbeitnehmer hat Anspruch auf vermögenswirksame Leistungen (VWL), fast jeder erhält dazu einen tariflichen oder freiwilligen Arbeitgeberzuschuss. Anlagemöglichkeiten sind Banksparpläne, Investmentfonds, Versicherungen, Bausparverträge, direkte wohnwirtschaftliche Verwendung (wird selten angeboten, weil damit keine Provisionen und Gebühren kassiert werden können), bAV und "Riestern". Nachteil: Auf den VL-Sparbetrag – maximal 40 € im Monat p. P. (pro Person / Arbeitnehmer) – fallen individuell evtl. Steuern und Sozialabgaben an.

Fließt der Betrag für die vermögenswirksamen Leistungen dagegen in die betriebliche Altersversorgung, landet er ohne Abzüge beim Anlageinstitut. Wieviel dabei auf dem Konto des Sparers ankommt, bleibt das Geheimnis der Anbieter. Neben der Steuerfreiheit entfallen die Abgaben zur Sozialversicherung.

Möglichkeit dieser Variante: Bei fast gleich bleibendem monatlichen Nettoverdienst kann der Arbeitnehmer den Sparbeitrag fast verdoppeln. Über die Gesamtlaufzeit führt dies zu einem höheren Sparguthaben.

Daneben profitiert auch der Arbeitgeber von geringeren Lohnnebenkosten.

Was meinen Fachleute / Experten dazu? Nachteile, die sonst keiner mitteilt:

Neben dem Beitragsfehlbetrag in der gesetzlichen Rentenversicherung von jährlich z. Zt. 95,59 € (19,9% von 480 € p.a.) und damit später entsprechend geringere staatliche Altersrente sind damit verbunden:

- ein sofortiger Fehlbetrag bei der jährlichen Steuererstattung aus dem abzugsfähigen Rentenversicherungsbeitrag / Steuerfreibetrag

- geringere Leistungsansprüche bei

- Krankengeld

- Arbeitslosengeld

- Kurzarbeitergeld

- bei der Erwerbsminderungsrente

- bei der Altersrente

- Wegfall der AN-Zulage bzw. Wohnungsbauprämie, vor allem bei Azubis bis zu 80 € p.a./p.P.

- voller Kranken- und Pflegeversicherungsbeitrag auf die bAV-Rente für pflichtversicherte Rentner in der GKV (gesetzliche Krankenversicherung)

- individuelle, volle Besteuerung der bAV-Rente

- kein Insolvenzschutz

- Probleme bei einem Arbeitgeberwechsel und evtl. geringes bis kein Guthaben zur Übertragung

Zitat: „Große Risiken sieht der Kölner Wirtschaftswissenschaftler Eckart Bomsdorf in der Förderung der betrieblichen Altersvorsorge. Zudem stellte er die Frage, ob die damit verbundene Reduzierung der Rentenansprüche durch die zusätzliche betriebliche Altersvorsorge aufgefangen werde. Infolge der beitragsfreien Entgeltumwandlung würden die Rentenansprüche der betroffenen Arbeitnehmer geringer ausfallen, so Bomsdorf. Ursache dafür: Die Beitragsfreiheit führt zu verringerten Zahlungen an die Rentenversicherung. Deshalb sei in diesen Fällen die betriebliche Altersvorsorge keine Zusatzleistung, sondern ein Ersatz für die geringeren Ansprüche an die gesetzliche Rente.“ Zitat Ende

Wie aber kann man es besser oder richtig machen? Ein Beispiel, das aber eine vorherige individuelle Beratung nicht ersetzt, sehen sie nachfolgend:

Wie wäre es mit den VL als AVWL in einen Sparplan für die Altersrente?

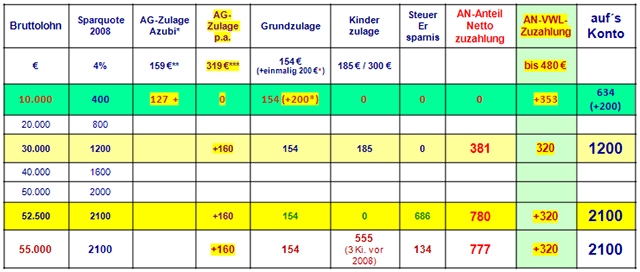

Beispiel: tarifliche AG-Zulage

- Azubi p. m. 13,29 € ab dem 7. Monat der Betriebszugehörigkeit

- Arbeitnehmer p. m. 26,58 € (beachte tarifrechtliche Regelungen und Vorgaben des AG zur bAV)

- Zulage = steuer- und sozialabgabenpflichtiger Lohnbestandteil

- Abzug für Steuern und Sozialabgaben beim AN 50% ***, beim Azubi = 20%**

- "Berufseinsteiger-Bonus*" für Beschäftigte bis 25 Jahre: einmalig 200 € bei Abschluss eines Riester-Vertrags, also im ersten Sparjahr 354 € (auch rückwirkend, wenn bei Abschluss noch nicht 25).

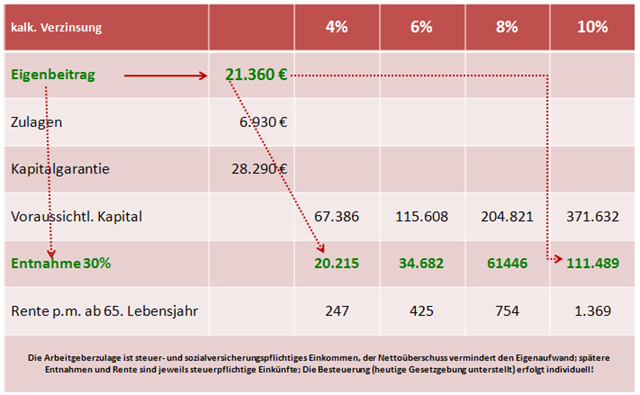

Hypothetisches Beispiel: Sparer 20 Jahre alt, Rentenbeginn mit 65, Rendite 5% p. a., Sparrate VL / AVWL 40 € p. m.

Fazit: Nutzen Sie die positiven Möglichkeiten unabhängigen Expertenrates, aber lassen Sie sich nicht von Verkäufern oder abhängigen Produktanbietern oder der reißerischen Werbung zu irgendwelchen Handlungen hinreissen, die Sie später bereuen und teuer bezahlen müssen.

Erkenntnis daraus:

Zu einer fundierten Beratung über die möglichen Vorsorgebausteine gehört eine Analyse des Kundenwunsches in der Leistungsphase (z.B. vererbbar, kapitalisierbar). Die Ergebnisse hängen deshalb sehr stark vom Einzelfall und den Individualvorgaben ab. Pauschalkriterien wie „Steuer- bzw. Sozialabgabenersparnis" und eine einseitige Betrachtung nur der Sparzeit genügen den Anforderungen nicht. Aufgrund der Komplexität der Produkte und der Vielzahl von Gestaltungsmöglichkeiten, Auswirkungen und Inanspruchnahme der Leistungen in der Zukunft benötigt der Berater entsprechendes Fachwissen und Kenntnisse.

In Zweifelsfällen sollten Vermittler oder Kunden auf einen Spezialisten zugreifen und evtl. einen Steuerberater hinzuziehen.

Die Arbeitskraft ist unser größtes Kapital. Damit erfüllen wir uns Wünsche und Ziele und sichern unseren Lebensstandard während des aktiven Arbeitslebens. Natürlich geht jeder davon aus, daß sich daran auch nichts ändert. Riskieren Sie das Erreichte nicht durch "falsche Helfer!"

Wann sprechen wir darüber?

Sie sehen, wir haben viel vor. Von Beratern dürfen Sie mehr erwarten als von

Produktverkäufern: Mehr Qualität, mehr Leistung und mehr Kundenorientierung. Es

würde mich freuen, wenn wir diesen Weg gemeinsam gehen. Denn nur gemeinsam sind

wir stark. Für weitere Informationen stehen Ihnen als Ansprechpartner die

Mitglieder des BFP gerne zur Verfügung. Wir nehmen uns Zeit für Sie! Sichern

Sie sich die Vorteile einer unabhängigen Finanzberatung mit herausragendem Ruf.

Auch interessant

Autor

Anschrift

Kontakt

Tags

ZusatzleistungErwerbsminderungWohnungsbauprämieLohnnebenkostenSparplanAltersversorgungKrankengeldArbeitgeberzuschussAzubiBeratersuche

Hier finden Sie einen

freien ungebundenen Finanzberater,

Baufinanzierungsberater,

Versicherungsmakler,

Finanzplaner oder Gutachter.